钧崴电子IPO:上市前实控人套现267亿 募投项目合理性遭问询

原标题:钧崴电子IPO:上市前实控人套现2.67亿 募投项目合理性遭问询

电阻,是各类电子科技类产品不可或缺的元件,大多数都用在消费电子、家电、汽车电子等产业。随着产业技术的发展,电阻已逐步趋向片式化、集成化和小型化。近日,从事电流感测精密电阻及熔断器设计、研发、制造和销售的钧崴电子科技股份有限公司(以下简称:钧崴电子)更新了招股说明书。

招股书显示,钧崴电子本次拟公开发行股票不低于6666.67万股,占发行后总股本的比例不低于25%;拟募集资金11.27亿元,扣除发行费用后用于主营业务建设项目和补充流动资金。

然而,查阅招股书发现,钧崴电子间隔1个月的两次增资价格相差较大,公司实控人持股集中,并在IPO前匆忙套现2.67亿元;同时,在现金流充足且产能利用率不饱和的情况下,公司募投项目合理性遭监管问询。

针对上面讲述的情况,发现网向钧崴电子发送采访函请求释疑,但截止至发稿前,钧崴电子并未给出合理解释。

招股书显示,钧崴电子前身为Sky Line于2014年1月出资设立外商投资企业钧崴有限,注册资本为300万美元,投资总额500万美元。2019年10月,钧崴有限注册资本增加至1455万美元,投资总额增加至2000万美元。

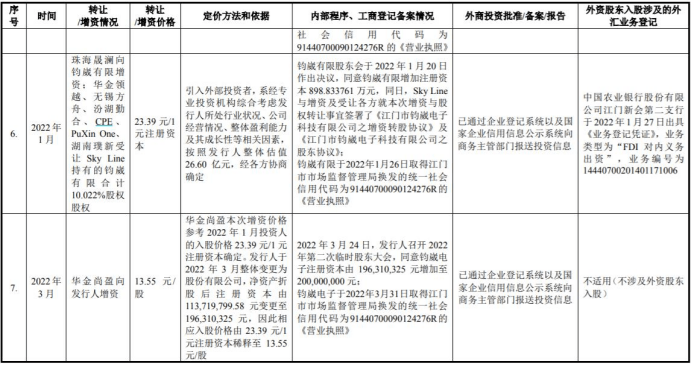

2021年12月,钧崴有限引入新股东珠海谦德、永信国际、聚象国际、塔斯克国际,增加注册资本人民币691.44万元,增资价格2.86元/1元注册资本,彼时,钧崴有限整体作价3亿元。

2022年1月,钧崴有限再次增资,本次新增注册资本898.83万元,由新股东珠海晟澜以货币认缴,增资价格为23.39元/1元注册资本,此时,钧崴有限的整体估值达26.60亿元。相较于两次增资,仅一个月时间,钧崴有限增资价格翻了8.18倍,而整体估值暴增8.87倍。

2023年3月,钧崴有限整体变更为股份公司,同期吸收华金尚盈为钧崴电子新股东,华金尚盈入股价格为13.55元/股,由此计算,变更后钧崴电子的估值达27亿。

查阅数据发现,钧崴电子首次递交招股书的时间为2022年9月,也就是说,在递表前钧崴电子通过多次增资推高公司估值。不止如此,钧崴电子实控人还在增资价格高位时进行套现。

截至招股书签署日,Sky Line直接持有钧崴电子1.49亿股股份,持股占比74.59%,为公司的控制股权的人,实际控制人为颜睿志,通过Sky Line控制公司74.59%股权,持股集中。

2022年1月,Sky Line以23.39元/1元注册资本的价格,将持有的10.022%股权转让给新股东华金领越、无锡方舟、汾湖勤合、CPE、PuXin One和湖南璞新,股权转让款合计2.67亿元。

招股书显示,Sky Line系在萨摩亚注册的企业,颜睿志同样是公司的实控人。也就是说,上述2.67亿元股权转让款实际进入了颜睿志的口袋。那么,实控人为何在上市前匆忙套现呢?

对此,业内人士对发现网分析表示,总的来看,钧崴电子实控人在上市前转让股权属于高位套现,此举是不看好公司后续发展还是有其他原因,需要钧崴电子进一步解释。同时,公司实控人控制权集中,还将对公司管理、经营战略规划以及利益分配等重大事项产生不利影响。

招股书披露,钧崴电子的基本的产品包括电流感测精密电阻和熔断器,其中电流感测精密电阻产品销售占比分别为47.29%、52.20%、60.01%和58.46%,贡献超一半的收入。

在钧崴电子本次募资11.27亿元中,有7.72亿元用于电流感测精密性电阻生产项目,1.53亿元用于年产电力熔断器2300万颗项目,0.83亿元用于钧崴珠海研发中心建设项目和1.2亿元补充流动资金。

然而,报告期内钧崴电子上述两大产品的产能利用率并不饱和,因此,公司募投项目的合理性也遭深交所问询。

招股书显示,2020年-2023年上半年,钧崴电子电流感测精密电阻、晶片型贴片熔断器产能利用率分别为98.57%、84.94%、64.54%和51.88%;插件式熔断器、电力熔断器产能利用率分别为77.25%、65.62%、37.40%和41.74%。产能利用率不断下滑,同时电流感测精密电阻和熔断器的产量也出现下降。

对此,深交所要求钧崴电子结合现有固定资产、收入和利润规模等情况,说明生产项目募集资金测算的合理性及谨慎性,结合市场供需、产能利用率、募投项目新增产能规模等,说明新增产能消化措施及其有效性。

钧崴电子在问询函回复中表示,报告期内企业主要采用租赁及自建结合的方式建设相应的厂房及产线。因此,公司募投项目合计的投入产出比略低于公司报告期内的实际水平,新增收入规模、利润规模与现有收入、利润规模比较具有合理性。

另一方面,钧崴电子在资金较为充足的情况下仍募资补流,此举令人疑惑。从公司经营情况看,招股书显示,2020年-2023年上半年,公司营业收入分别为4.08亿元、5.63亿元、5.46亿元和2.44亿元,净利润分别为0.70亿元、1.13亿元、0.86亿元和0.3亿元。

同期,公司经营活动产生的现金流量净额分别为0.92亿元、1.32亿元、1.2亿元和0.66亿元,现金流较为充裕。

其次,货币资金方面,2020年-2023年上半年,钧崴电子的货币资金分别为0.39亿元、1.03亿元、3.42亿元和3.63亿元,逐年增加。公司应收账款回收较快,2020年-2022年应收账款周转率呈逐年上升趋势,截至2023年上半年为2.08次,仍高于同行可比公司均值。

此外,截至2023年上半年,钧崴电子流动比率为5.25倍,速动比率为4.60倍,均高于同行可比公司均值;资产负债率16.31%,维持在较低水平,偿债压力较小。因此,从上述种种数据分析来看,钧崴电子补流必要性或许也不是太充分。

基于此,深交所要求公司说明募资补流的合理性,钧崴电子解释称,公司本次补充流动资金未超新增流动资金缺口,可进一步充实公司运用资金规模,优化资产负债结构,为公司长期发展和战略实施提供必要的资金支持。

不过,业内人士对发现网表示,IPO公司货币资金较为充裕还要补流或存圈钱嫌疑,最终判断公司是不是圈钱,还取决于公司战略发展规划以及资金使用情况。

下一篇:单列六孔水浴锅HHS-6

西部超导材料科技股份有限公司

西部超导材料科技股份有限公司